【飲食店|開業】100万以上も損をする!?大事な青色申告の話

青色申告ってなに?とよく聞かれますが、

本日はそのご質問についてお答えしていきます!

事業を始めると、儲けを税務署に申告をしなければいけません。

その申告方法が2種類ありまして、

そのうちの1つが青色申告と言われています。

ちなみにもう1の方法は白色申告といいます。

つまり青色で申告をするか、白色で申告をするか、

その申告の方法を指します。

では次にそれぞれの特徴をお話していきます。

誤解を恐れずにお伝えすると、

青色申告は、しっかり厳密に帳簿をつけるから、特典をちょうだい。

といった感じです。

白色申告は、特典なんかいらないから、最低限の申告だけさせて。です。

ですのでその特典と申告(帳簿作成)の時間とを天秤にかけて

どっちを選択するかを選びます。

青色申告では大きく4つほど特典があります。

これもざっくり説明しますが、適用する場合はしっかりと専門家に聞いてください。

※税法では細かい条件があったりしますので本当に注意してください。

①青色申告特別控除

65万の経費(と同じ効果のもの)がもらえます。

つまり節税効果があります。

仮に税率が33%だと、毎年22万ほどの節税効果があります。

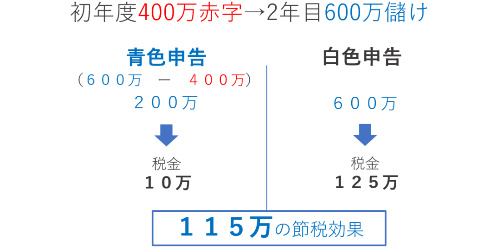

②純損失の繰越控除

開業初年度で赤字が出た場合などで、翌年黒字が出た場合に

初年度目の赤字と翌年度の黒字を相殺して税金を計算できるようになります。

これで税金が100万とか変わってきますので、開業時は必ず適用するようにしましょう。

3年間持ち越しが可能です。

③青色事業専従者給与(別途届けが必要)

通常は家族へ給料を払っても経費には落とせませんが(少額なら可能だったりしますが)、通常通りの経費として認められるようになります。

ただ節税効果が大きい分、条件は色々あります。

適用する場合はかなり注意が必要です。

④少額減価償却資産の特例

1つ10万以上するものは資産として、一括でその年で経費には落とせなかったりしますが、この特例を使うと30万未満のものだったら一括で経費として落とすことが可能になります。

もし事業を継続して行っていくのであれば上記の組み合わせを活用することで、

生涯に渡って税金が減ったりします。

では、この青色申告をするために必要なことは何でしょうか。

まずは届け出を事前に提出しておかなければいけません。

開業する年では、開業後2ヶ月以内に提出しなければいけません。

※開業日が1月1日から1月15日までの方は3月15日までです。

昨年以前から継続して事業をしていて(今まで白色申告をしていて)、青色申告に変更したい場合は、変更したい年の3月15日までに届け出を出さなければいけません。

それと届け出を出した上でしっかり帳簿をつけなければいけません。

問題はどのレベルで”しっかり”なのかですが、

会計ソフトなどを使用して総勘定元帳や仕訳帳などを作成し

貸借対照表や損益計算書を間違いなく作成し、青色決算書を作り上げなければいけません。

最近は会計ソフトが優秀なのですが、上記の言葉がチンプンカンプンの場合は

専門家にお願いしたほうがいいかもしれません。

今回お話したものは、飲食店を開業するうえでの

損をしないための注意すべきほんの一例ですので

他にもいろんな落とし穴があったりします。

専門家が近くにいれば、すぐに相談してみてください。

一番いいのは近くにいる信頼できる人に相談することです。

※その方がしっかり知識があることが前提ですが。

周りにそういった方が見当たらなければ、

もしよろしければ一度WEBセミナーにお気軽に参加してみませんか?

上記の青色申告のことも含め、各種届け出や開業準備、開業時の落とし穴など

定期的にセミナーにて説明していますのでご興味があれば下記よりお申し込みください。※ちなみに無料です!

またこういったメルマガも今登録してくださった方は無料で配信しています。

下記より登録してみてください!

※将来的には有料コンテンツになる予定です。